Korkeampien korkojen aika on nostanut korkosijoittamisen suosiota, mikä on näkynyt korkotuotteiden kysynnän kasvuna Mandatum Traderissa. Mitkä ovat korkosijoittamisen perusteet ja millaisia mahdollisuuksia se voi tarjota erilaisille sijoitusstrategioille?

Sijoittajien kiinnostus korkoinstrumentteihin sijoittamista kohtaan on viime vuosina kasvanut roimasti. Yli vuosikymmenen ajan elettiin poikkeuksellisen matalien ja ajoittain jopa negatiivisten korkojen aikaa. Tällöin korkosijoitukset tarjosivat sijoittajille merkittävästi heikompia tuottomahdollisuuksia verrattuna muihin sijoituskohteisiin, kuten osakkeisiin tai kiinteistöihin. Nollakorkojen aika vaikuttaa kuitenkin olevan ainakin tältä osaa toistaiseksi ohi, ja korkosijoittaminen voikin tarjota sijoittajille mielenkiintoisia mahdollisuuksia.

Korkosijoittamisessa sijoittaja lainaa liikkeeseenlaskussa eli emissiossa lainanottajalle sovitun määrän pääomaa ennalta sovituksi laina-ajaksi. Lainatulle pääomalle maksetaan korkoa, ja yleensä etukäteen sovitun laina-ajan päätyttyä sijoittaja saa pääomansa takaisin. Lainanottajina toimivat tyypillisesti valtiot, kunnat ja yritykset. Tuotto korkosijoittamisessa muodostuu lainan ehdoissa määritellystä kuponkikorosta ja mahdollisesti lainan myyntivoitosta, mikäli laina myydään jälkimarkkinoille ennen takaisinmaksua.

Korkosijoittamista pidetään usein vähäriskisempänä kuin vaikkapa osakesijoittamista. Näin ollen korkoihin sijoittaminen sopii lähtökohtaisesti hyvin erityisesti lyhytaikaisiin, esimerkiksi 1–3 vuoden aikajänteen sijoituksiin – toki oman tuottotavoitteen mukaan – sillä korkosijoitusten arvot harvemmin heittelevät merkittävästi lyhyellä aikavälillä. Poikkeukseksi nousi vuosi 2022, jolloin korkojen voimakas nousu johti velkakirjojen arvojen laskuun. Korkoinstrumentteihin sijoittaminen voi sopia hyvin myös riskiä karttavalle sijoittajalle, ja niiden avulla voi myös vähentää osakkeista koostuvan sijoitussalkun riskiä.

Korkotuotteita on kuitenkin erilaisia, joten niiden riskisyys ja samalla myös tuotto-odotukset voivat vaihdella merkittävästikin. Sopivaa korkotuotetta valitessaan sijoittajan tulee jokaisen sijoituspäätöksen tapaan arvioida omaa riskinottohalukkuuttaan ja sijoitushorisonttiaan.

Jos riskinottohalukkuus on matala, voi rahojaan allokoida vaikkapa valtioiden obligaatioihin, eli tutummin valtion joukkovelkakirjoihin, velkakirjoihin tai bondeihin. Vakaissa talouksissa valtioiden velkakirjojen tuotto on usein tasaista, joskin tyypillisesti muihin korkolajeihin tai sijoitusinstrumentteihin verrattuna matalampaa. Esimerkiksi Saksan valtionlainat on perinteisesti tunnettu turvallisina, mutta monia muita sijoituskohteita matalatuottoisempina sijoituksina.

Suurempaa riskiä sietävä ja suurempia tuottoja tavoitteleva sijoittaja voi etsiä parempia tuottomahdollisuuksia esimerkiksi lyhyen koron rahastoista, pidempien ja/tai riskillisempien yrityslainojen rahastoista tai seniorilainoista eli niin kutsutuista leveraged loans -yrityslainoista.

Korkosijoittamisessa duraatiolla viitataan siihen, kuinka monessa vuodessa pääoma ja korot keskimäärin maksetaan sijoittajille. Duraatio ilmaistaan vuosina: 2 vuoden duraatio tarkoittaa lähtökohtaisesti, että arvopaperin arvo voi nousta noin kaksi prosenttia, jos yleinen korkotaso laskee prosentin. Mitä suurempi duraatio on, sitä korkeampi on myös sijoituksen korkoriski, eli herkkyys korkotason muutoksille. Samalla kuitenkin suuremman duraation sijoitukset voivat tarjota sijoittajalle mahdollisuuksia suurempiin tuottoihin korkotason laskiessa.

Esimerkiksi yrityslainoissa korkeamman luottoluokituksen investment grade -lainat ovat tyypillisesti vähäriskisempiä kuin korkeamman riskin high yield -lainat.

Korkosijoittamisessa puhutaan usein spreadeista, jolla viitataan liikkeeseen laskijan omaan riskilisään. Tämä tarkoittaa esimerkiksi yrityslainan tuottotason eroa suhteessa riskittömän lainan – tyypillisesti valtionlainan – tuottotasoon.

Korkosijoittamisessa nyrkkisääntönä on, että sijoitusten arvo nousee korkojen laskiessa ja päinvastoin. Paras sijoitushetki onkin yleensä silloin, kun korot ovat huipuissaan. Tällöin sijoittaja hyötyy sekä juoksevasta kuponkituotosta että mahdollisesta sijoituksen arvonnoususta.

Euroopan keskuspankki EKP ilmoitti ensimmäisestä koronlaskustaan vuosiin kesäkuussa 2024. Markkinoilla uskotaan korkohuipun olevan hiljalleen selätetty, kun sekä EKP:n että Yhdysvaltain Fedin uskotaan laskevan ohjauskorkojaan vielä kerran kuluvan vuoden aikana.

Ennen koronlaskua korkotaso Euroopassa oli vielä korkeimmillaan 2000-luvulla, ja yrityslainojen tuottotasot ovat historiallisesti tarkasteltuna houkuttelevilla tasoilla. Paluuta aiempaan nollakorkojen aikaan ei vaikuta olevan näköpiirissä lähiaikoina, joten korkosijoittaminen näyttäytyy lainojen korkojen näkökulmasta monelle houkuttelevana vaihtoehtona. Jos keskuspankit päätyisivät vielä laskemaan ohjauskorkojaan, voisi sijoituksille olla tarjolla arvonnousua.

Vuonna 2023 keskuspankit lopettivat koronnostonsa ja loppuvuodesta markkinat odottivat molemmilta keskuspankeilta useita koronlaskuja vuodelle 2024. Markkinakorot, kuten esimerkiksi 12 kuukauden euribor, reagoivat tähän laskemalla reilusti, minkä seurauksena eri korkosijoitukset tuottivat viime vuonna hyvin.

Esimerkiksi eurooppalainen korkeamman luottoluokituksen investment grade -yrityslainaindeksi tuotti vuonna 2023 +8,2 prosenttia, korkeamman riskin yrityslainojen euro high yield -indeksi +12,0 prosenttia ja euro senior -lainaindeksi +13,5 prosenttia. Vertailun vuoksi Helsingin pörssin yhtiöiden keskimääräinen osinkotuoton vaihteluväli on viimeisen 20 vuoden ajan ollut noin 3–5 prosenttia vuodessa, joten myös korkotuotteet voivat tarjota sijoittajille houkuttelevia hajautusmahdollisuuksia.

Sijoittajan kannattaakin hajauttaa salkkuaan esimerkiksi ajallisesti, maantieteellisesti ja omaisuusluokittain.

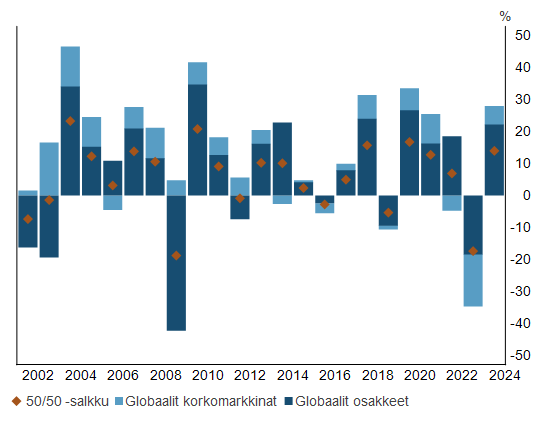

Jos oma sijoitussalkku koostuu pääasiassa osakkeista, voivat korkosijoitukset tasapainottaa salkun volatiliteettia eli hintaheiluntaa. Historiallisesti tarkasteltuna joukkovelkakirjalainat eli bondit, jotka ovat esimerkiksi yhtiöiden tai valtioiden liikkeelle laskemia velkakirjoja, eivät ole yleensä korreloineet osakkeiden kanssa positiivisesti pitkiä aikoja, vaikka yksittäisiä poikkeusvuosia myös tämän osalta löytyy, kuten myös alla oleva kuvio osoittaa.

Korkomarkkinoihin voi sijoittaa Mandatum Traderissa monilla eri tavoilla. Korkoinstrumentteihin sijoittavia tai niitä seuraavia tuotteita löytyy valikoimasta yksinkertaisista hyvin monimutkaisiin ja hyvin erilaisten sijoittajien tarpeisiin.

Sijoittaja voi jättää varsinaisen korkosijoituspäätösten tekemisen ammattilaisille ja merkitä tarkoituksiinsa sopivaa korkorahastoa. Toisaalta sijoittajalla on vaihtoehtonaan ostaa korkoindeksiin sidottua korko-ETF:ää, eli korkoihin sijoittavaa pörssilistattua rahastoa, jolla käydään kauppaa pörssissä aivan kuten osakkeilla. Korko-ETF vaihtaa omistajaa, kun osto- ja myyntihinta kohtaavat, ja ETF:n arvonkehitys heijastaa sen sisältämien korkosijoitusten kehitystä.

Korkomarkkinoille voi sijoittaa myös poimimalla itse suoraan tarpeeseensa parhaiten sopivat valtioiden ja yritysten bondit niiden jälkimarkkinalta. Traderissa sijoittaja voi käydä kauppaa itse tuhansilla bondeilla aina Yhdysvaltojen tai Japanin valtionlainasta suomalaisten yritysten ja Suomen valtion lainoihin ja ansaita niiden lainalle maksamaa kuponkikorkoa. Yksittäisen yrityksen yrityslainaan liittyy kuitenkin huomattavasti erilainen riski kuin hajautettuun portfolioon luottoriskitappioiden kannalta, joten hajauttaminen kannattaa.

Kokeneimmille kaupankävijöille ja treidaajille valikoimasta löytyy korkojohdannaisia, kuten futuureja ja optioita kohde-etuuksinaan bondeja ja lyhyitä korkoja.