Sijoittajat joilla on salkussaan vain yhtä tai muutamaa eri osaketta, kantavat suurta riskiä. Tässä artikkelissa tarkastellaan, miksi ja miten hajauttaminen voi riskiä vähentämällä maksimoida pitkän aikavälin tuottopotentiaalin.

Jo sijoittamisen ensiaskeleissa on pidettävä mielessä, että on rakentamassa salkkua, joka on mukana koko elämän ajan. Toki aloittelevat sijoittajat ottavat usein ensikosketuksensa sijoittamiseen ostamalla aluksi osakkeen tai kaksi yhtiöistä, joihin heillä on jonkinlainen yhteys tai joita kohtaan heillä on tunteita. Tämä on kuitenkin harvoin pitkän aikavälin menestyksen kaava, ja hajautettu ydinsalkku onkin tärkeä ensimmäinen askel vakaamman ja pitkäaikaisemman menestyksen rakentamisessa.

Kun sijoittaa vain muutamaan yhtiöön, on koko salkku riippuvainen näiden yhtiöiden tuloksesta. Vaikka taustapeilistä voikin aina nähdä, mitä on tapahtunut, kukaan ei voi tietää, millaiseksi yrityksen tulevaisuus muovautuu.

Kuvittele, että olisit rakentanut 90-luvun lopulla salkun, joka koostui Kodakin, Blockbusterin ja Nokian osakkeista, kun nämä kolme nimeä seisoivat vuosia huikeiden voittojen huipulla. 2010-luvulle tultaessa kaikki kolme yhtiötä olivat romahtaneet, eikä sijoittajille jäänyt käytännössä mitään. Vielä pahempaa on, että yksittäisiä osakkeita valinneet sijoittajat tuntevat usein olevansa "naimisissa" positioidensa kanssa toivoen kurssien palaavan takaisin huippuihinsa, ja ovat kykenemättömiä tekemään päätöstä positiosta irtautumisesta peläten tunnetta siitä, että he ottavat tappionsa juuri väärään aikaan vain nähdäkseen osakekurssien nousevan uudelleen. Tämä on päätöksenteon katumisen psykologisen harhan määritelmä (decision recret bias).

Hajauttaminen on ensimmäinen keino, jota sijoittajien tulisi harkita välttääkseen jäämisen jumiin liian riskialttiiseen salkkuun, jossa yksikin tapahtuma voi vaarantaa säästöt. Silloin sijoittaja voi joutua tunteiden ristituleen, mikä tekee päätöstenteosta vaikeaa. Hajauttaminen jakaa sijoitukset eri sektoreille, maihin ja toimialoille pienentäen salkun riskiä ja mahdollistaen silti hyötymisen markkinoiden noususta yli ajan. Kun salkku on hajautettu, yksittäinen taloudellinen tapahtuma voi olla negatiivinen joillekin sijoituksille, mutta positiivinen toisille. Mikä parasta, laaja hajautus markkinoille aiheuttaa paljon vähemmän käyttäytymiseen liittyviä riskejä kuin yksittäisten osakkeiden valinta. On melkoisen itseluottamusta lisäävää tietää, että hajautetummalla lähestymistavalla osakemarkkinat ovat historiallisesti aina palautuneet riittävän pitkän ajan kuluessa, vaikka yksittäiset yhtiöt eivät olisikaan palautuneet.

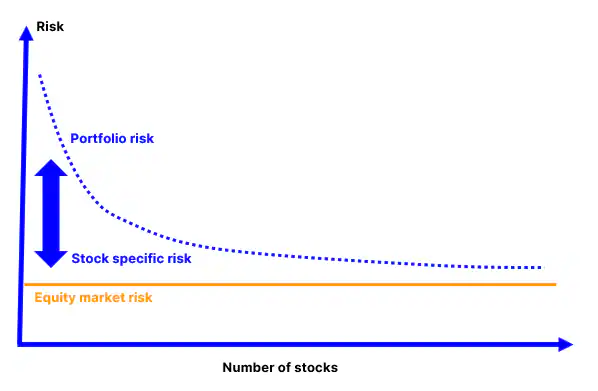

Kuten yllä olevasta kuvasta voi nähdä, pienellä määrällä osakkeita osakekohtainen riski salkussa on suuri, mutta se pienenee sitä mukaa, mitä enemmän osakkeita lisätään ja lähestyy osakemarkkinariskiä, joka olisi kokonaisriski kaikkien maailman pörssiyhtiöiden osakkeiden omistamisesta.

Lisää tehoa: hajauttaminen eri omaisuusluokkiin

Kuten voi myös nähdä yllä olevasta kuvasta, osakkeiden lisäämisen vaikutus pienentää salkun volatiliteettia eli hintaheiluntaa sitä enemmän, mitä enemmän osakkeita lisätään. Jos haluat hajauttaa salkkuasi entisestään ja siten pienentää salkun riskiä, voit lisätä salkkuusi muita omaisuusluokkia, kuten joukkovelkakirjalainoja eli bondeja, jotka eivät historiallisesti ole yleensä korreloineet voimakkaasti osakkeiden kanssa pitkiä aikoja - vuosi 2022 oli huomattava poikkeus!

Miten aloittaa salkun hajauttaminen jo tänään

Jos haluat asettaa säästöjesi hyvinvoinnin etusijalle sijoituksiin liittyvän tunnesiteen sijaan, olet varmasti iloinen kuullessasi, että salkun hajauttaminen ei ole koskaan ollut helpompaa kuin nykypäivänä. Tämä johtuu kahdesta asiasta:

Osakesalkun hajauttaminen yksittäisten osakkeiden avulla

Jos haluat hajauttaa sijoituksiasi, tarvitset vähintään kymmenen osaketta toisistaan riippumattomilta sektoreilta. Inspiraationa olemme nostaneet alla olevaan taulukkoon kaksi suurinta yhtiötä jokaiselta merkittävältä sektorilta Yhdysvalloista ja Euroopasta.

Hajauta osakesalkkuasi ETF:ien avulla

Jos haluat perusteellisesti hajautetun salkun, paras ja kustannustehokkain tapa on maailmanlaajuinen osake-ETF. Yksinkertaisesti sanottuna perus ETF:t ovat rahastoja, jotka pitävät sisällään useita osakkeita, mutta joilla voidaan käydä kauppaa osakkeiden tavoin. Suosituimmat ETF:t seuraavat suuria osakeindeksejä. Euroopassa suurin maailmanlaajuisesti osakkeita sisältävä ETF on:

Globaalit osakkeet: iShares Core MSCI World UCITS ETF

Lisää bondeja salkkuusi hajautuksen kasvattamiseksi

Jos haluat hajauttaa salkkuasi entisestään, suhteellisen helppo tapa on sijoittaa maailmanlaajuiseen bondi-ETF:ään. Euroopan suurin maailmanlaajuisesti bondeja sisältävä ETF on:

Globaalit bondit: iShares Core Global Aggregate Bond UCITS ETF

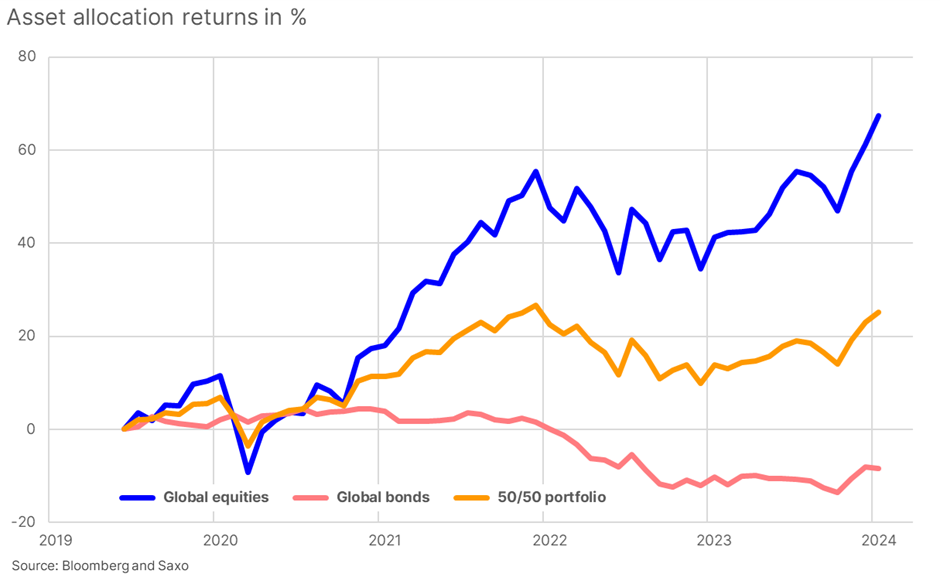

Alla on vertailu osake-ETF:n, bondi-ETF:n ja 50/50-portfolion (salkun, jossa kumpaakin on 50 %) kehityksestä (USA:n dollareissa). Vaikka osake-ETF:n kehitys on paras, on 50/50-salkussa vähemmän volatiliteettia. Bondeilla on ollut vaikea jakso korkojen historiallisen nousun vuoksi, mutta jos osakkeiden kehitys olisi seuraavien viiden vuoden aikana huonompaa ja korkotaso melko vakaa, parantaisi bondeihin hajauttaminen lopputulosta.

Hajauttamisessa on kyse siitä, että vältät ottamasta yrityskohtaisia riskejä, joita sinun ei tarvitse ottaa, ja saat parhaan mahdollisen hyödyn säästöistäsi huolettomammin.