Suojaaminen (hedging) on riskienhallintastrategia, jolla voidaan suojata yksittäisiä positioita tai koko salkkua. Siinä luodaan positio, joka liikkuu vastakkaiseen suuntaan alkuperäiseen positioon nähden ja vähentää riskejä (väliaikaisesti). Näin sijoittaja voi saada mielenrauhaa epävarmoina ajanjaksoina ilman tarvetta myydä omistuksiaan (tai niiden osia).

Salkun (tai position) suojaaminen (hedging) tarkoittaa salkun riskiä vähentävän vastakkaisen position ottamista. Hyvä esimerkki on valuuttariskin suojaaminen. Kuvitellaan, että eurooppalainen yritys tietää saavansa kuuden kuukauden päästä viiden miljoonan US-dollarin arvoisen toimituksen, joka on myös maksettava dollareissa. Lisäksi yritys on tyytyväinen nykyiseen euron ja dollarin väliseen kurssiin, jonka perusteella se voi tehdä kustannushintalaskelman. Solmimalla dollarisopimuksen, jossa lyödään lukkoon euron ja dollarin hinta kuuden kuukauden päästä, yritys on suojautuu valuuttariskiltä. Sille miten euron ja dollarin välinen kurssi kehittyy, ei oikeastaan ole enää mitään merkitystä.

Positiota suojatessaan suojaaja etsii tuotteen, joka kehittyy juuri päinvastaiseen suuntaan kuin kohde-etuus. Jos toinen nousee, toinen tippuu, ja päinvastoin. Täysin suojatulla positiolla ei siten olisi (käytännössä) lainkaan tappioriskiä mutta ei myöskään (käytännössä) voittopotentiaalia, koska positiot kumoaisivat teoriassa toisensa.

Avoimia positioita suojataan ammattimaisessa kaupankäynnissä jatkuvasti. Monelle yksityissijoittajalle tämän askelen ottaminen on kuitenkin liikaa, koska heidän suhtautumisensa riskeihin on hyvin erilaista ja jotkut eivät tiedä suojausmahdollisuudesta. Kannattaa kuitenkin muistaa, että osakesalkun laajempaa markkinariskiä vastaan voi suojautua osittain tai täysin käyttämällä johdannaisia, kuten indeksifutuureja. Samalla on kuitenkin otettava huomioon useita seikkoja:

Matti Meikäläisellä on eurooppalaisista osakkeista koostuva hyvin hajautettu sijoitussalkku, jonka arvo on 250 000 euroa. Matti lähtee vaimonsa kanssa kolmen viikon safarille, jolloin hänellä ei ole mahdollisuutta seurata salkkuaan. Hän voisi tietenkin myydä koko salkun, mutta hän mieluummin pitäisi sen. Hän haluaa toteuttaa vastakkaisen transaktion EuroSTOXX50 -indeksin futuureilla. Valinta kohdistuu EuroSTOXX50:een, koska se korreloi hyvin hänen salkkunsa kanssa. Indeksitaso on 3 700 pistettä.

Futuureiden määrä

Kuinka monta futuuria Matin on myytävä lyhyeksi suojatakseen salkkunsa mahdollisimman tarkasti?

Futuurin kerroin EuroSTOXX50:ssä on 10 (tämän voi tarkistaa toimeksiannon tiketistä). Se tarkoittaa, että yhden futuurin sopimuskoko on 37 000 euroa (indeksitasolla 3 700).

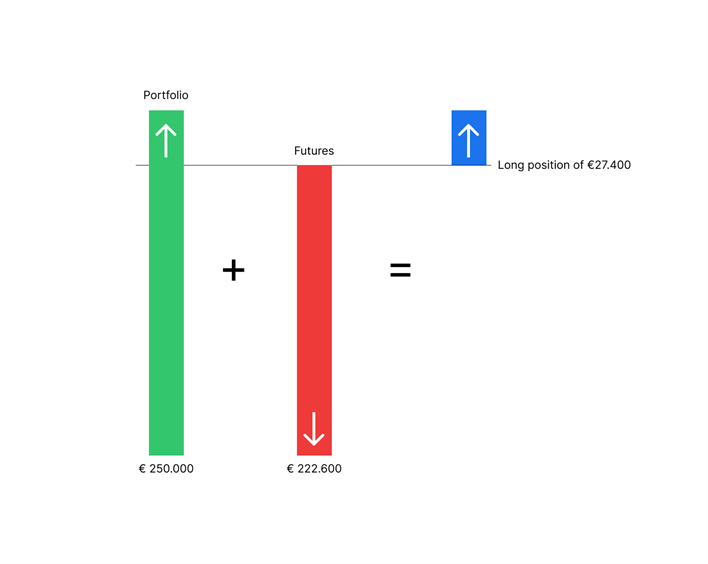

Yhteensä on suojattava 250 000 euroa, ja 250 000 : 37 000 = 6,74. Jos Matti myy seitsemän futuuria, hänelle jää pieni lyhyt positio. Jos hän myy kuusi futuuria, hänelle jää pieni pitkä positio. Matti päättää myydä kuusi futuuria.

Graafinen esitys tilanteesta näyttää tältä:

Ensimmäisessä skenaariossa markkinat liikkuvat sivuttain. Salkun sen enempää kuin suojauksenkaan arvo ei muutu merkittävästi. Kun Matti palaa ulkomailta, suojauspositio on suljettu, ja Meikäläisten perhe on varmistanut rentouttavan loman.

Matin ulkomaanmatkan aikana indeksi nousee 5 prosenttia 3 700:sta 3 885:een. Osakesalkun arvon on noussut 5 % eli 12 500 euroa. Mutta kuinka paljon ”tappiota” on aiheutunut suojauksesta? Erotus on myös 185 (salkun arvonnousu) ja tiedämme, että futuurin sopimuskoko on 10. Yhteensä Matti oli kuusi futuuria lyhyenä. Laskelma menee seuraavasti: 185 × 10 × 6 = 11 100 euroa. Toisin sanoen Matti tienasi 1 400 euroa (12 500 – 11 100). Huomioi, että ennen safarille lähtöä Matin salkussa oli pieni pitkä positio, koska hän osti kuusi sopimusta ja tarvitsee 6,74 koko salkun kattamiseen.

Jos indeksi laskisi 5 prosenttia 3 515:een, se tietäisi 12 500 euron tappiota salkun puolella. Mutta futuuripositio on tienannut rahaa. Kuusi futuuria, jotka Matti on lyhyenä, voidaan sulkea 185 pistettä halvemmalla, jolloin tulee voittoa. Laskelma menee seuraavasti: 185 × 10 × 6 = 11 100 euroa. Tässä tapauksessa suojaus on pitkälti ajanut asiansa, mutta jäljellä olevasta pienestä pitkästä positiosta johtuen markkinoiden laskulla on ollut rajallinen negatiivinen vaikutus.

Yksi syy salkun (osittaiseen) suojaamiseen voisi olla ulkomaanmatka. Jos salkun seuraamiseen ei ole aikaa, halua tai verkkoyhteyttä, suojaamalla voi pienentää riskiä. Toinen mahdollinen syy on, että markkinatilanne ei tunnu hyvältä ja pelkää jyrkkää pudotusta. Salkun myyminen olisi liian radikaali toimenpide, joten (väliaikainen) suojaaminen on käytännöllinen vaihtoehto.

Hyvin hajautetun salkun voi pitkälti suojata hyvin korreloivaan indeksiin sidotulla lyhyellä futuurilla. Ennen tähän strategiaan tarttumista kannattaa varmistaa, että ymmärtää perusteellisesti futuurien toimintaperiaatteet. Ja muistaa kiinnittää huomiota sopimuskokoon.